In het vorige artikel hebben we aandacht besteed aan de achtergrond en theorie van Behavioral Finance. Er zijn op dit gebied talloze voorbeelden te noemen, in dit tweede, en tevens laatste artikel over Behavioral Finance, lichten we er nog twee toe.

Confirmation bias – op zoek naar bevestiging

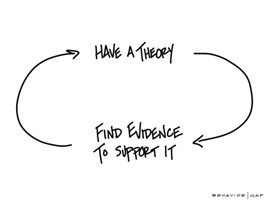

Velen zullen dit herkennen, wanneer we een keuze hebben gemaakt gaan we op zoek naar iets dat onze keuze bevestigt, dit noemen we confirmation bias (bevestigingsvooroordeel). Stel dat je een belangrijke beslissing over iets hebt genomen en vervolgens zie je twee e-mails in je inbox staan. E-mail 1 heeft als onderwerp “10 argumenten waarom je beslissing GOED is”, de tweede e-mail heeft als onderwerp “10 argumenten waarom je beslissing FOUT is”. Welke lees je en welke verwijder je?

De meesten van ons maken eerst hun keuze en gaan daarna op ‘onderzoek’ uit. En dit ‘onderzoek’ bestaat dan uit het negeren van alles wat het niet met je eens is. In plaats daarvan zoek je naar informatie die jouw, inmiddels al lang genomen, beslissing goedkeurt. Dit is natuurlijk helemaal geen onderzoek, dit is wat we confirmation bias noemen.

Je wilt voorkomen dat je door tunnelvisie een verkeerde beslissing neemt, onderstaand stappenplan kan je hierbij helpen.

- Zoek iemand die het niet eens is met de beslissing die je gaat nemen.

- Vraag waarom diegene het niet met je eens is.

- Luister aandachtig, maar dan wel echt luisteren. Zoals Steven Covey zegt “luister met het doel om te begrijpen, niet om begrepen te worden.”

- Luister net zolang tot je de ander begrijpt.

De rol van een financieel planner

Klinkt simpel toch? In de praktijk blijkt het toch wat lastiger, het zou namelijk zomaar kunnen zijn dat je moet concluderen dat je het fout had. En dat valt niet voor iedereen mee. Een financieel planner kan hier een belangrijke rol in spelen, een goede adviseur gaat niet klakkeloos mee in ieder voorstel wat je op tafel gooit en geeft dus ook wel eens een ‘nee’ als advies. Vraag dan waarom en luister.

Action bias – het gevoel van iets moeten doen

Ook dit is een bekende valkuil, veel mensen hebben de drang om iets te moeten doen als de beurs daalt. Vergelijk dit met een voetbalkeeper die een penalty moet proberen te stoppen, wat kan hij het beste doen? Uiteraard is hier onderzoek naar gedaan. Bijna iedere keeper (95%) duikt naar een hoek, uit het onderzoek (van Bar-Eli & Azar) bleek dat een ‘duikende’ keeper een kans heeft van 15% om de penalty te stoppen. Dat is ongeveer 1 op de 7 penalty’s. Van alle onderzochte penalty’s bleek dat er 29% door het midden werden geschoten. Door niets te doen vergroot je dus je kans om een penalty te stoppen van 1 op 7 naar ongeveer 1 op 3. Waarom zoveel keepers dan toch duiken? Instinct, het gevoel van iets moeten doen ook al weet je dat het je kansen niet vergroot.

Bij beleggers zien we dit ook, als er op de beurs iets gebeurt dan is het instinct om iets te doen zoals kopen of verkopen. Uit onderzoek blijkt echter dat niets doen, hoe onnatuurlijk dit ook voelt, veelal het beste resultaat oplevert.

Vraag advies

Wil je meer weten over behavioral finance of hoe je verstandig kan beleggen zonder in (emotionele) valkuilen te trappen? Neem dan contact op met een CFP-Professional hij/zij heeft de nodige vakkennis in huis en kan je verder informeren.

Dit artikel is mede mogelijk gemaakt door: Martin Vooijs CFP®, Eenhoorn Vermogensopbouw

Inloggen

Inloggen